- お知らせ

当社初となるグリーンボンドの発行条件決定に関するお知らせ

2025年10月24日

株式会社熊谷組(本社:東京都新宿区、代表取締役社長:上田真)は、当社初となるグリーンボンドの発行条件を下記のとおり決定しましたので、お知らせします。

当社は、社会から求められる建設サービス業の担い手として、環境法令及び関連規制等を遵守することはもとより、地球的規模に及んでいる環境課題を解決しサステナブルな社会を実現すべく、事業活動において持てる技術を最大限に発揮して環境負荷の低減を図るとともに、より良い環境の創出に取り組んでいます。

特に、「気候変動リスクへの対応」及び「環境に配慮した事業の推進」を重要課題(マテリアリティ)として掲げ、事業活動を通じた環境への取組みを推進しています。これらの取組みをファイナンス面からも推進すべく、グリーンファイナンス・フレームワークを策定し、グリーンボンドを発行します。

1. グリーンボンドの概要

| 社債の名称 | 株式会社熊谷組第1回無担保社債 (社債間限定同順位特約付)(グリーンボンド) |

|---|---|

| 条件決定日 | 2025年10月24日 |

| 発行日 | 2025年10月30日 |

| 発行総額 | 85億円 |

| 発行年限 | 5年 |

| 発行年率 | 年1.793% |

| 主幹事証券会社 | 大和証券株式会社、SMBC日興証券株式会社 |

| ストラクチャリング・エージェント | 大和証券株式会社 |

| 取得格付 | A-(株式会社格付投資情報センター) |

| 適合性に関する外部評価 | グリーンファイナンス・フレームワークについて、株式会社格付投資情報センターより、グリーンボンド原則等との適合性に関する外部評価(セカンドオピニオン)を取得 |

- 「ストラクチャリング・エージェント」とは、グリーンボンドのフレームワークの策定及び外部評価(セカンドオピニオン)の取得に関する助言等を通じてグリーンボンドの発行支援を行うものを指します。

2. 調達資金の使途

本グリーンボンドにて調達した資金は、以下のプロジェクトに充当する予定です。

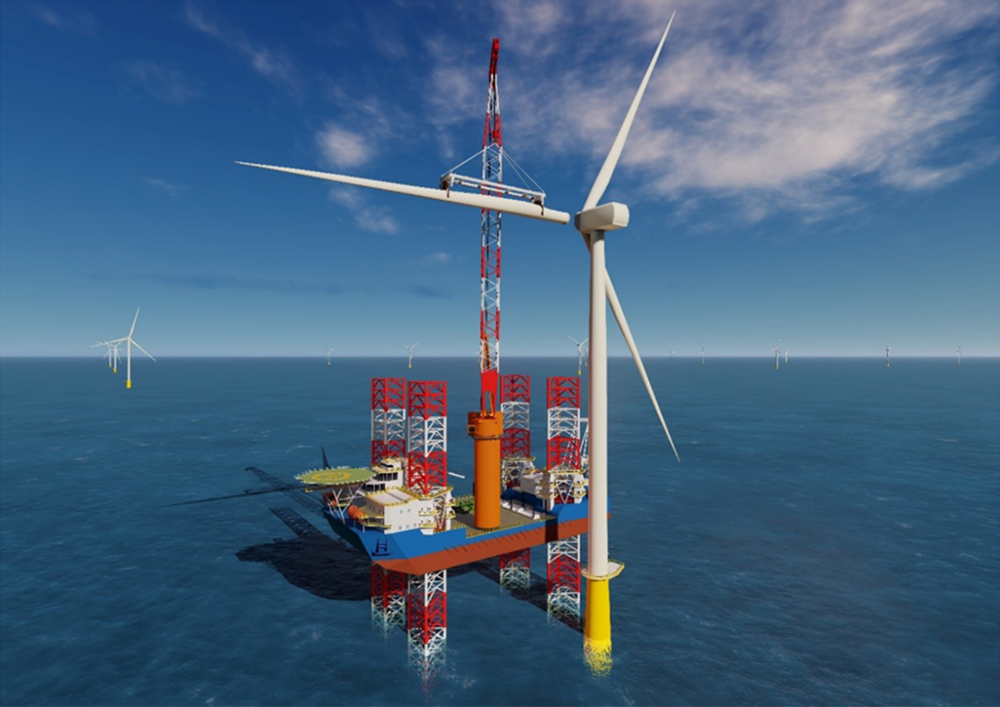

自己昇降式作業台船(SEP)に関する投資

当社を含むゼネコンとマリコンのコンソーシアム6社は、地球規模の気候変動対応が重要課題との認識のもと、2050年カーボンニュートラル実現を目指す政策を背景として、再生可能エネルギーの中でも市場規模の拡大が見込まれる洋上風力発電設備の建設工事を担うため、洋上風力施工船舶の保有等を目的とした会社(現Japan Wind Farm Construction株式会社、以下「JWFC」)を2022年3月に設立しました。

一般海域における洋上風力の建設工事は、2027年頃から本格化します。JWFCは建設工事で不可欠なSEPを共同保有し、洋上風力市場へ工事参入します。本SEPは洋上風力発電機の大型化を見据え改造中です。また、着床式、浮体式両フィールドでの洋上風力発電施設建設への活用が期待されます。

お問い合わせ先

本リリースに関するお問い合わせ先

株式会社熊谷組 経営戦略本部 広報部

電話:03-3235-8155

本社債に関するお問い合わせ先

株式会社熊谷組 管理本部 財務部

電話:03-3235-8281